臺灣CFC制度介紹 (個人篇)

公司受控外國企業(Controlled Foreign Company,下稱 CFC)制度之目的,係考量公司可藉著在低稅負國家或地區(營利事業所得稅率小於14%,比如BVI;或僅就境內所得課稅,比如香港、新加坡)成立未具實質營運活動之 CFC,透過股權控制或實質控制影響該 CFC 之盈餘分配政策,將原應歸屬臺灣公司之利潤保留不分配,以規避臺灣納稅義務。故於 2016 年 7 月 27 日增訂公布所得稅法第 43 條之 3,建立 CFC 之反避稅制度,以維護租稅公平。

但隨著臺灣資金匯回專法2年期限(2021年8月到期)即將到來,臺灣財政部門規劃最快將在2022年讓CFC制度上路。多年來台商習慣透過BVI或開曼的紙上公司轉投資其他地區公司,將受影響。

臺灣個人或個人與配偶及二親等內親屬,當年度12月31日合計直接持有CFC公司股份或資本額達10%以上者,該個人應將CFC公司當年度之盈餘,按個人的直接持股比,計入個人的最低稅賦(AMT)的海外所得-營利所得項下。惟若該CFC公司符合以下豁免條件任一者,可不適用。

- CFC 於所在地國家或地區「有實質營運活動」。

- 個別 CFC「當年度盈餘在新臺幣700 萬元以下」。但屬臺灣境內同一公司控制之全部 CFC 當年度盈餘或虧損合計為正數且逾新臺幣 700 萬元者,其持有各該個別 CFC 當年度盈餘仍應依CFC規定課稅。

比如:A公司屬於低稅國家的CFC公司,甲直接持有A股權9% (未達10%)、甲的配偶乙直接持有A股權9%(亦未達10%),但甲乙合計直接持有18% (超過10%),則甲為個人CFC制制下的課稅主體。

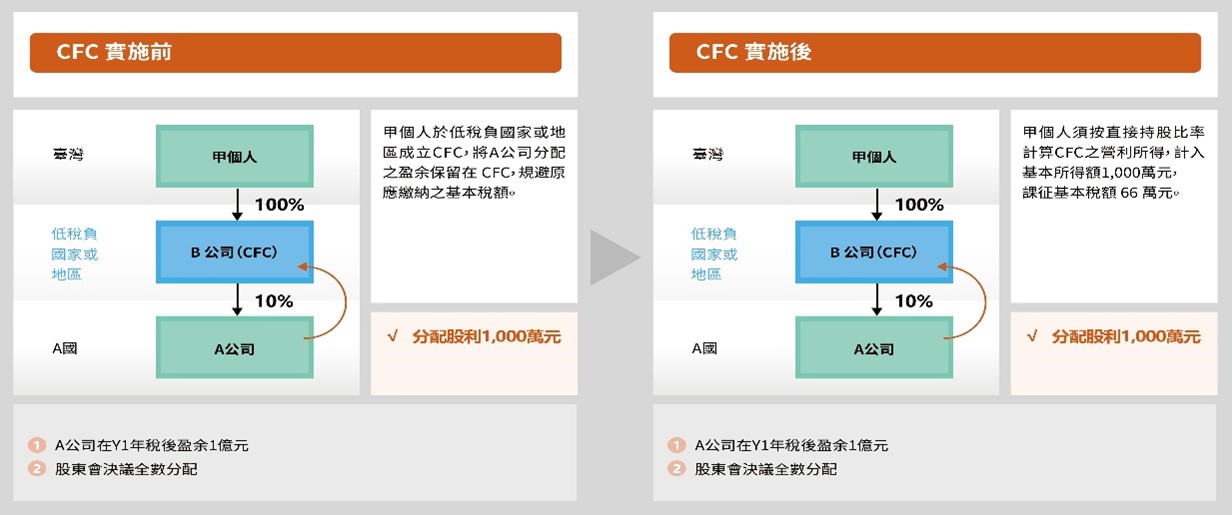

實施前後的比較,可參考下圖:

在個人最低稅賦下,每一申報戶有新臺幣670萬免稅額,稅率為20%。

當個人有 CFC 時,個人在辦理所得稅結算申報時應檢附以下文件:

- 個人及其關係人之結構圖、所得年度12月31日所持有股份或資本額、持有比率。

- CFC 財務報表,並經其所在國家或地區或臺灣合格會計師查核簽證。但公司有其他文據足資證明 CFC 財務報表之真實性並經公司所在地稽徵機關確認者,得以該文據取代會計師查核簽證之財務報表。

- CFC 前 10 年虧損扣除表。

- CFC 營利所得計算表。

- 個人適用國外稅額扣抵規定者,應提出經所在地臺灣駐外機構或其他臺灣認許機構驗證之所得來源地稅務機關發給之納稅憑證。

- CFC 之轉投資事業之股東同意書或股東會議事錄。

- CFC 之轉投資事業若有減資彌補虧損、合併、破產或清算,需提供經所在地臺灣駐外機構或其他臺灣認許機構驗證的證明文件。

拒絕調查人員調查或拒不提示有關課稅資料者,處新臺幣3千元以上至3萬元以下罰鍰;而未申報基本所得額者,經調查發現有應課稅之所得時,除補徵應納稅額外,按補徵稅額處3倍以下罰鍰。(短少申報基本所得額者,則處2倍以下罰鍰)。

臺灣個人雖然較難掌握海外轉投資公司資訊,但另有投審會申報對外投資可稽查,且隨著CRS資訊交換網絡及銀行洗錢防治通報,海外轉投資公司資訊日趨透明;另外,稅捐稽徵法修正草案有關加重以詐術或其他不正當方法逃漏稅捐者之處罰,違者處五年以下有期徒刑、拘役或併科新臺幣六萬元以下罰金。修正為處五年以下有期徒刑、併科新臺幣五百萬元以下罰金;個人逃漏稅額在新臺幣1,000萬元以上,處一年以上七年以下有期徒刑,併科新台幣1,000萬元以上一億元以下罰金,亦有助增加個人遵循CFC規定自主申報之力道。